![]()

POMOC FRANKOWICZOM

Kredyty walutowe we frankach szwajcarskich (CHF) były kiedyś najczęściej zaciąganymi kredytami hipotecznymi. Dla wielu Polaków były jedyną szansą na zakup wymarzonego mieszkania lub budowę domu. Z czasem jednak kredyty frankowe okazały się zbyt dużym obciążeniem, przede wszystkim z uwagi na bardzo niekorzystny kurs CHF, który oprowadził do znacznego, niekiedy nawet kilkukrotnego wzrostu rat względem rat jakie obowiązywały w dniu uruchomienia kredytu. Spłacałeś bądź spłacasz kredyt we frankach? Dobrze trafiłeś. Kancelaria Adwokacka Pilawska Zorski Adwokaci oferuje profesjonalną pomoc dla frankowiczów. Szczególny charakter spraw frankowych i ich stopień skomplikowania sprawia, że w walce z bankiem warto zdać się na pomoc kancelarii wyspecjalizowanej w sprawach frankowych.

![]()

Prowadzimy procesy sądowe przeciwko bankom takim jak:

- Bank Millennium S.A. (w tym Eurobank),

- mBank S.A.,

- Santander Bank Polska S.A. (dawny Kredyt Bank),

- Getin Noble Bank S.A.,

- Raiffeisen Bank International AG (Spółka Akcyjna) Oddział w Polsce (dawny EFG Polbank),

- ING Bank Śląski S.A.,

- BPH S.A. (dawny GE Money Bank),

- PKO BP S.A. (w tym Nordea Bank Polska),

- Pekao S.A.,

- Deutsche Bank Polska S.A.,

- BOŚ S.A.,

- Credit Agricole Bank S.A. (dawny Lucas Bank),

- DNB Bank Polska S.A.

Pomoc frankowiczom polegać może na unieważnieniu umowy albo zmianie jej waluty (odfrankowienie kredytu) oraz zwrocie nienależnie pobranych przez bank opłat i prowizji.

ZADZWOŃ:

+48 574 044 974

e-mail: biuro@pzadwokaci.pl

9:00 – 17:00

![]()

NA CZYM POLEGA POMOC FRANKOWICZOM

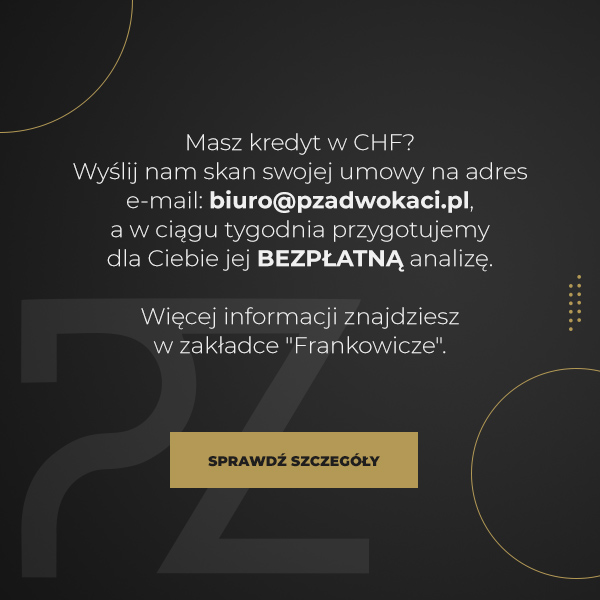

Pomoc frankowiczom polegać może na unieważnieniu umowy albo zmianie jej waluty (odfrankowienie kredytu) oraz zwrocie nienależnie pobranych przez bank opłat i prowizji. Jeżeli jeszcze nie wiesz, czy Twoja umowa kredytu może zostać podważona w sądzie, wyślij nam jej skan na adres e-mail: biuro@pzadwokaci.pl . W ciągu tygodnia przygotujemy dla Ciebie jej BEZPŁATNĄ analizę.

W analizie wskażemy:

- czy da się podważyć Twoją umowę kredytową na drodze postępowania sądowego z uwagi na zawarte w niej klauzule niedozwolone,

- która strategia procesowa będzie korzystniejsza w Twoim przypadku – unieważnienie umowy czy odfrankowienie kredytu,

- wstępne wyliczenie wysokości Twoich roszczeń względem banku zarówno w przypadku stwierdzenia nieważności umowy kredytu, jak i jej odfrankowienia,

- propozycję wynagrodzenia Kancelarii.

Jeżeli będziesz zainteresowany naszą ofertą, umówimy się na indywidualną bezpłatną konsultację w Kancelarii.

Zapewniamy wsparcie na każdym etapie sporu z bankiem. Proces naszej współpracy obejmuje:

- Bezpłatną analizę umowy o kredyt frankowy

- Wybór najkorzystniejszej strategii – unieważnienie lub odfrankowienie kredytu

- Reprezentację w trakcie ewentualnych rozmów negocjacyjnych z bankiem

- Przygotowanie pozwu przeciwko bankowi

- Reprezentacja podczas rozprawy sądowej

- Pomoc w wyegzekwowaniu wyroku sądowego

![]()

DLACZEGO WARTO ŻĄDAĆ NIEWAŻNOŚCI UMOWY KREDYTU?

Unieważnienie umowy kredytu jest najdalej idącym w skutkach rozstrzygnięciem, jakie może zapaść w sporze z bankiem. Umowa jest wówczas traktowana tak, jakby nigdy nie została zawarta. W praktyce oznacza to, że w przypadku unieważnienia umowy bank zobowiązany jest do zwrotu kredytobiorcy wszystkich wpłaconych przez niego środków (tj. rat wraz z odsetkami ustawowymi, ubezpieczenia niskiego wkładu własnego oraz prowizji), zaś kredytobiorca – do oddania bankowi kwoty kredytu z dnia jego wypłaty.

![]()

Korzyści z nieważności umowy

Największą korzyścią ze stwierdzenia nieważności umowy kredytu frankowego jest to, że kredytobiorca musi oddać do banku wyłącznie kwotę faktycznie wypłaconą mu przez bank – bez odsetek, dodatkowych prowizji i marż. Pozostaje on przy tym właścicielem nieruchomości, która jest już wolna od obciążeń, ponieważ unieważnienie umowy kredytu frankowego skutkuje nieważnością ustanowionych zabezpieczeń jego spłaty, w szczególności hipoteki. Największą korzyścią jest jednak odzyskanie zdolności kredytowej i powrót do życia wolnego od toksycznego kredytu.

Uzyskując wyrok unieważniający umowę kredytową:

- całkowicie pozbywasz się kredytu

- nie musisz dalej spłacać rat

- bank zwraca Ci sumę wpłaconych rat wraz z odsetkami oraz z dodatkowymi kosztami w postaci np. ubezpieczenia niskiego wkładu własnego oraz prowizji

- pozbywasz się obciążenia nieruchomości hipoteką

- Twoje dane zostają wykreślone z BIK

![]()

O ILE MOŻNA POZWAĆ BANK W PRZYPADKU NIEWAŻNOŚCI UMOWY KREDYTU FRANKOWEGO?

Nieważność umowy oznacza, że każda ze stron zwraca uzyskane od drugiej strony świadczenie. Oznacza, to że bank będzie musiał zwrócić kredytobiorcy sumę wpłaconych rat wraz z odsetkami oraz z dodatkowymi kosztami. Z drugiej strony frankowicz powinien zwrócić dokładnie taką kwotę, jaką otrzymał od banku przy zawarciu umowy, a więc bez odsetek czy prowizji. Jeśli więc bank wypłacił kwotę 100 tys. zł, to przy unieważnieniu umowy dokładnie taką kwotę frankowicz będzie musiał zwrócić do banku.

![]()

CZY MOŻNA ODZYSKAĆ PIENIĄDZE Z KREDYTU WE FRANKACH?

Jedyną drogą do odzyskania pieniędzy z kredytu we frankach jest pozwanie banku o unieważnienie kredytu. Z uwagi na fakt, że postępowanie sądowe jest skomplikowane warto skorzystać z kancelarii wyspecjalizowanych w sprawach związanych z kredytami frankowymi. Orzecznictwo sądowe opowiada się po stronie frankowiczów. W określonych sytuacjach w przypadku unieważnienia umowy odzyskasz całą kwotę kredytu, jaką do tej pory spłaciłeś.

![]()

W JAKIM CZASIE TRZEBA SIĘ ROZLICZYĆ Z BANKIEM?

Wielu frankowiczów obawia się, że nie będzie miało środków na zwrot kwoty kredytu do banku w przypadku unieważnienia umowy kredytu. Jednak stwierdzenie nieważności umowy przez Sąd nie oznacza jeszcze, że natychmiast trzeba te środki zwrócić. Sposób rozliczenia tych świadczeń zależy od przyjętej przez sąd w danej sprawie metody wzajemnych rozliczeń stron. Zazwyczaj rozliczenie następuje poprzez wzajemną kompensację roszczeń, zaś w wielu przypadkach okazuje się, że kredytobiorca oddał już do banku, więcej niż pożyczył. Oznacza to, że to bank będzie musiał dopłacić kredytobiorcy z uwagi np. na nadpłacone raty, a nie na odwrót. Warto zatem dochodzić swoich praw przed sądem tym bardziej, że polskie prawo stoi po stronie kredytobiorców.

Dzięki naszej pomocy, liczne osoby, które ucierpiały na skutek nieuczciwych praktyk, odzyskały swoje pieniądze. Zdobyte przez nas doświadczenie pokazuje, że warto zdecydować się na podjęcie kroków prawnych i domaganie się zwrotu należnych środków.

ZADZWOŃ:

+48 574 044 974

e-mail: biuro@pzadwokaci.pl

9:00 – 17:00

![]()

WYROK TSUE – ODFRANKOWIENIE LUB UNIEWAŻNIENIE KREDYTU FRANKOWEGO

Należy przypomnieć, że trudna sytuacja frankowiczów uległa zmianie po orzeczeniu Trybunału Sprawiedliwości Unii Europejskiej (TSUE) z dnia 3 października 2019 roku wydanego w sprawie C-260/18, które zapadło na skutek pytania prejudycjalnego, jakie do TSUE skierował Sąd Okręgowy w Warszawie. Sąd ten rozpoznawał sprawę państwa Dziubak przeciwko Raiffeisen Bank, którzy domagali się unieważnienia umowy zawartej we frankach szwajcarskich oraz zapłaty dotychczas wpłaconych kwot. Zagadnienie dotyczące nieważności umowy budziło tak duże wątpliwości, że Sąd Okręgowy w Warszawie skierował do TSUE pytanie prejudycjalne. Doprowadziło to do wydania przez Trybunał korzystnego dla kredytobiorców orzeczenia z dnia 3 października 2019 roku. Z jednej strony wynikał z niego brak przeszkód do unieważnienia umowy, a z drugiej Trybunał stwierdził, ze Sąd może też zastąpić klauzule abuzywne innymi zapisami wynikającymi z prawa krajowego, ale tylko pod warunkiem, że obie strony umowy wyrażą na to zgodę. W konsekwencji Sąd Okręgowy unieważnił umowę kredytu hipotecznego państwa Dziubak jest nieważna, ale jednocześnie w pozostałym zakresie oddalił roszczenie o zwrot dotychczas wpłaconych kwot. Apelację od wyroku wniosły obie strony postępowania – powodowie w części oddalającej ich roszczenie o zapłatę, natomiast bank w części ustalającej nieważność umowy kredytu. 7 lutego 2023 roku sprawa ponownie trafiła na wokandę. Sąd Apelacyjny w Warszawie wydał wyrok, w którym apelacja państwa Dziubaków została uwzględniona, natomiast pozwanego banku – oddalona. Swoim orzeczeniem Sąd Apelacyjny ugruntował stanowisko sądów w sprawach frankowych.

16 marca 2023 roku Trybunał Sprawiedliwości Unii Europejskiej wydał kolejny wyrok w sprawie kredytów frankowych. Zdaniem TSUE ochrona przyznana konsumentom przez prawo UE nie jest ograniczona jedynie do okresu wykonania umowy, lecz obowiązuje również po jej wykonaniu.

![]()

KANCELARIA FRANKOWA WARSZAWA – PZ ADWOKACI

Kancelaria Pilawska Zorski Adwokaci od wielu lat reprezentuje klientów w sprawach prowadzonych przeciwko bankom. Wyróżnia nas przede wszystkim skuteczność podejmowanych działań (jeszcze przed wyrokiem TSUE z 3 października 2019 roku, C-260/18, w sprawie naszego Klienta sąd stwierdził nieważność umowy kredytu), przygotowanie merytoryczne oraz doświadczenie i argumentacja zdobywane przez ostatnie 5 lat.

W sposób zindywidualizowany podchodzimy do każdego naszego Klienta i jego sytuacji, również w zakresie ustalania wynagrodzenia za prowadzenie sprawy. Naszym celem, oprócz wygranej, jest kompleksowe zabezpieczenie interesów naszych Klientów na każdej płaszczyźnie dotyczącej tzw. kredytu frankowego.

Co istotne, od samego początku prowadzenia tych spraw wraz z pozwem składamy specjalistyczne wyliczenia roszczeń naszych Klientów, które są przygotowywane przez współpracujących z Kancelarią analityków. Dzięki temu nasi Klienci niejednokrotnie zapłacili niższą zaliczkę na wynagrodzenie biegłego powoływanego przez Sąd.

Pomoc frankowiczom polegać może na unieważnieniu umowy albo zmianie jej waluty (odfrankowienie kredytu) oraz zwrocie nienależnie pobranych przez bank opłat i prowizji.

ZADZWOŃ:

+48 574 044 974

e-mail: biuro@pzadwokaci.pl

9:00 – 17:00

![]()

WYGRANE SPRAWY:

Sprawami dotyczącymi kredytów „frankowych” zajmujemy się nieprzerwanie od 2016 roku. Obecnie prowadzimy ponad 400 procesów sądowych, które pomogły naszym klientom zaoszczędzić dziesiątki milionów złotych. Jako kancelaria prawna z tak bogatym doświadczeniem w prowadzeniu spraw przeciwko bankom kształtujemy korzystną linię orzeczniczą dotyczącą spraw frankowych.

- wyrok Sądu Okręgowego w Warszawie, XXIV Wydział Cywilny, z 22 lutego 2019 roku, sygn. akt XXIV C 924/16, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 211.000,00 PLN i prawie 37.000,00 CHF), Bank Millennium S.A. z siedzibą w Warszawie,

- wyrok Sądu Apelacyjnego w Warszawie, V Wydział Cywilny, z 27 listopada 2019 roku, sygn. akt V ACa 752/18, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 150.000,00 PLN), mBank S.A. z siedzibą w Warszawie,

- wyrok Sądu Rejonowego Warszawa – Śródmieście w Warszawie, VI Wydział Cywilny, z 30 lipca 2020 roku, sygn. akt VI C 280/19, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 72.000,00 PLN), mBank S.A. z siedzibą w Warszawie,

- wyrok Sądu Okręgowego w Warszawie, III Wydział Cywilny, z 15 września 2020 roku, sygn. akt III C 195/17, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 81.000,00 PLN i prawie 35.000,00 CHF), Bank Millennium S.A. z siedzibą w Warszawie,

- wyrok Sądu Okręgowego w Warszawie, XXV Wydział Cywilny, z 3 listopada 2020 roku, sygn. akt XXV C 989/18, rozstrzygnięcie: ustalenie nieważności umowy i oddalenie powództwa banku w całości (bank żądał prawie 1.600.000,00 PLN), Getin Noble Bank S.A. z siedzibą w Warszawie,

- wyrok Sądu Okręgowego w Warszawie, IV Wydział Cywilny, z 19 stycznia 2021 roku, sygn. akt IV C 2413/20, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 40.000,00 CHF), Bank BPH S.A. z siedzibą w Gdańsku (dawny: GE Money Bank S.A. z siedzibą w Gdańsku),

- wyrok Sądu Okręgowego w Warszawie, XXV Wydział Cywilny, z 30 kwietnia 2021 roku, sygn. akt XXV C 864/19, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku wszystkich kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 45.000,00 PLN i prawie 8.000,00 CHF), Raiffeisen Bank International AG z siedzibą w Wiedniu,

- wyrok Sądu Okręgowego w Warszawie, XXV Wydział Cywilny, z 30 kwietnia 2021 roku, sygn. akt XXV C 1934/19, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 78.000,00 PLN), Bank Millennium S.A. z siedzibą w Warszawie,

- wyrok Sądu Okręgowego w Warszawie, XXV Wydział Cywilny, z 5 maja 2021 roku, sygn. akt XXV C 2649/18, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 196.000,00 PLN i 9.000,00 CHF), Bank Pekao S.A. z siedzibą w Warszawie, kredyt denominowany,

- wyrok Sądu Okręgowego w Warszawie, II Wydział Cywilny, z 7 maja 2021 roku, sygn. akt II C 65/17, rozstrzygnięcie: ustalenie nieważności umowy kredytu i zasądzenie od banku kwot wpłaconych przez kredytobiorców tytułem spłaty kredytu (prawie 640.000,00 PLN), mBank S.A. z siedzibą w Warszawie.

![]()

NIEZBĘDNE DOKUMENTY – POMOC PRAWNA FRANKOWICZOM

Do sporządzenia i wniesienia pozwu w Twojej sprawie potrzebne są nam następujące dokumenty:

1. Umowa kredytu,

2. Załączniki do umowy kredytu, w tym regulamin,

3. Aneksy do umowy kredytu (jeżeli były zawierane),

4. Zaświadczenie dot. wypłaty kwoty kredytu na podstawie umowy kredytu, z uwzględnieniem daty uruchomienia kredytu oraz wysokości wypłaconej kwoty w PLN, a także zastosowanego kursu CHF,

5. Zaświadczenie – Historia dotychczasowych spłat kredytu z uwzględnieniem wysokości raty kapitałowej i odsetkowej, a także stosowanego kursu CHF,

6. Zaświadczenie – Historia stawki oprocentowania.

![]()

WAŻNE DOKUMENTY DO POBRANIA:

Poniżej znajdziesz wzory wniosków do banków o wydanie dokumentacji kredytowej dotyczącej Twojego kredytu CHF, niezbędnej do wystąpienia na drogę postępowania sądowego.

Natomiast jeżeli bank opóźnia się z wydaniem dokumentów, złóż reklamację. Poniżej znajdziesz jej wzór.

![]()

PORADNIKI „FRANKOWICZA”

Drogi „Frankowiczu”, w Twoje ręce oddajemy kolejny poradnik autorstwa adw. Karoliny Pilawskiej i apl. adw. Emilii Tomanek stworzony we współpracy ze Stowarzyszeniem Stop Bankowemu Bezprawiu. Poradnik jest dedykowany dla wszystkim, którzy z jakiegoś powodu zdecydowali się zaprzestać spłacania rat kredytu i nie wiedzą, jakie mogą być konsekwencje takiej decyzji.

![]()

FAQ, CZYLI NAJCZĘŚĆIEJ ZADAWANE PYTANIA:

1. Od czego zacząć sprawę tzw. kredytu frankowego?

Sprawę tzw. kredytu frankowego należy rozpocząć od przeprowadzenia gruntownej analizy umowy kredytu wraz z załącznikami oraz sytuacji kredytobiorcy w dacie jej zawarcia. Analiza umowy kredytu, jak i indywidualne konsultacje z nią związane są w naszej kancelarii CAŁKOWICIE bezpłatne. Dopiero wówczas możemy stwierdzić, czy dana umowa tzw. „kredytu frankowego” kwalifikuje się do postępowania sądowego i jakie są szanse na wygraną z bankiem.

Przed podjęciem decyzji o procesie konieczne jest także ustalenie jak wyglądała cała procedura zawarcia spornej umowy kredytu, a także indywidualnych okoliczności związanych z osobą kredytobiorcy, a odnoszących się do celu zawarcia umowy tzw. kredytu frankowego, wykonywanej wówczas pracy zawodowej, a także posiadanego wykształcenia. Dla niektórych sędziów rozpoznających sprawy dot. kredytów frankowych istotne jest, czy sporna umowa tzw. kredytu frankowego była pierwszą i jedyną podpisaną przez danego kredytobiorcę. Żadna z powyższych okoliczności nie uniemożliwia prowadzenia procesu, natomiast skutki procesu mogą być dla poszczególnych osób różne. Dlatego tak ważne jest dla nas zapoznanie się z całokształtem okoliczności faktycznych, aby w jak najdokładniejszy sposób przedstawić Państwu informacje dotyczące procesu, możliwości i zakresu wygranej oraz spodziewanych kosztów.

2. Kredyt indeksowany i denominowany. Czym to się różni?

Tzw. „kredyty frankowe”, udzielane w Polsce na szeroką skalę w latach 2005 – 2008, są potocznie nazywane kredytami walutowymi. Nie jest to jednak określenie prawidłowe, gdyż zdecydowana większość z nich kredytami walutowymi nigdy nie była, ponieważ w rzeczywistości nie dochodziło do obrotu środkami w walucie CHF.

Specyfika problemu tzw. kredytów frankowych wymaga zatem wyjaśnienia następujących pojęć:

- kredyt indeksowany (waloryzowany) kursem franka szwajcarskiego.

- kredyt denominowany kursem franka szwajcarskiego,

- kredyt walutowy,

a) Kredyt indeksowany (waloryzowany) kursem waluty frank szwajcarski (CHF) to kredyt udzielany kredytobiorcy w walucie polskiej (PLN), przy czym danego dnia (najczęściej był to dzień uruchomienia kredytu lub transzy), kwota kapitału kredytu (lub jej część) była przeliczana na walutę frank szwajcarski według kursu kupna CHF obowiązującego w danym banku.

Następnie przeliczona kwota kapitału w CHF stanowiła podstawę ustalania wysokości rat kapitałowo-odsetkowych. Wysokość kolejnych rat kapitałowo-odsetkowych określana była w walucie frank szwajcarski, ale ich spłaty dokonywano w walucie polskiej (PLN), po przeliczeniu według kursu sprzedaży waluty frank szwajcarski obowiązującego w banku na dany dzień (najczęściej na dzień spłaty raty).

Upraszczając, w przypadku kredytów indeksowanych (waloryzowanych) kursem franka szwajcarskiego strony umawiały się, że przedmiotem umowy jest kwota wyrażona w walucie polskiej, natomiast waluta obca była jedynie swego rodzaju miernikiem, według którego ustalano wartość zobowiązań kredytobiorcy, tj. zarówno wysokość salda, jak i poszczególnych rat kredytu. Kluczowe jest, że ten miernik, tj. kurs waluty frank szwajcarski był jednostronnie ustalany przez bank, a kredytobiorca na jego wysokość nie miał żadnego wpływu.

Kredytów indeksowanych kursem waluty frank szwajcarski najczęściej udzielały następujące banki:

- Bank Millennium S.A.,

- BRE Bank S.A. (obecnie mBank S.A.),

- Eurobank S.A. (obecnie Bank Millennium S.A.),

- Kredyt Bank S.A. (obecnie Santander Bank Polska S.A.),

- Dom Bank S.A. (obecnie Getin Noble Bank S.A.),

- Noble Bank S.A. (obecnie Getin Noble Bank S.A.),

- EFG Eurobank Ergasias S.A. (obecnie Raiffeisen Bank International AG (Spółka Akcyjna) Oddział w Polsce),

- ING Bank Śląski S.A.,

- GE Money Bank S.A. (obecnie BPH S.A.).

b) Kredyt denominowany kursem waluty frank szwajcarski (CHF) to kredyt, którego wartość w umowie kredytu została wyrażona w walucie frank szwajcarski, ale uruchomiony został kredytobiorcy w walucie polskiej (PLN). Innymi słowy, w przypadku kredytów denominowanych kursem franka szwajcarskiego strony umawiały się wprawdzie, że przedmiotem umowy kredytu jest kwota wyrażona w walucie frank szwajcarski, niemniej do fizycznego transferu tej waluty do kredytobiorcy nie dochodziło.

Co istotne, kredytobiorca de facto nie wiedział, jaka kwota w złotych polskich zostanie mu udostępniona przez bank, ponieważ jej wysokość była zależna od kursu kupna franka szwajcarskiego obowiązującego w danym banku w dniu uruchomienia kredytu.

Jeżeli chodzi o spłatę rat kapitałowo-odsetkowych to również była ona dokonywana przez kredytobiorcę w walucie polskiej, po przeliczeniu według kursu sprzedaży franka szwajcarskiego na dany dzień (najczęściej na dzień spłaty).

Kredytów denominowanych kursem waluty frank szwajcarski najczęściej udzielały następujące banki:

- PKO BP S.A.,

- Nordea Bank Polska S.A. (obecnie PKO BP S.A.),

- Pekao S.A.,

- Deutsche Bank Polska S.A.,

- BOŚ S.A.,

- Lucas Bank S.A. (obecnie Credit Agricole Bank Polska S.A.),

- DNB Bank Polska S.A.

c) Kredyt walutowy to kredyt udzielany w walucie innej niż krajowa, w praktyce rynku polskiego najczęściej we franku szwajcarskim (CHF) lub w euro. Kredytobiorca, przy tego rodzaju zobowiązaniu, otrzymuje kwotę kredytu w walucie obcej (przykładowo we franku szwajcarskim) i dokonuje spłaty rat kapitałowo-odsetkowych również w walucie obcej, zwracając bankowi sumę nominalną udzielonego kredytu (kapitał) wraz z odsetkami oraz ewentualnie innymi opłatami i prowizjami. W okresie 2005 – 2008 były to kredyty bardzo rzadko spotykane.

3. Czy moja umowa kredytu zawiera klauzule niedozwolone?

Umowa kredytu – co do zasady – zawiera niedozwolone postanowienia, jeżeli znajdują się w niej zapisy mówiące o uruchomieniu kwoty kredytu po kursie kupna waluty frank szwajcarski obowiązującym w tabeli kursowej danego banku, a także o spłacie poszczególnych rat kapitałowo – odsetkowych po kursie sprzedaży waluty frank szwajcarski – również obowiązującym w tabeli kursowej banku. Jednakże ze względu na znaczną ilość wzorów umów i banków, które oferowały kredyty – możemy udzielić Państwu takiej informacji dopiero po zapoznaniu się z odpowiednimi dokumentami.

Poniżej prezentujemy przykładowe klauzule niedozwolone występujące w umowach tzw. kredytów frankowych:

a) Bank Millennium S.A.:

- „Kredyt jest indeksowany do CHF/USD/EUR, po przeliczeniu wypłaconej kwoty zgodnie z kursem kupna CHF/USD/EUR według Tabeli Kursów Walut Obcych obowiązującej w Banku Millennium w dniu uruchomienia kredytu lub transzy.”Wyrok Sądu Ochrony Konkurencji i Konsumenta z dnia 14 grudnia 2010 roku, sygn. akt XVII AmC 426/09 oraz wyrok Sądu Apelacyjnego w Warszawie z dnia 21 października 2011 roku, sygn. akt VI ACa 420/11. Klauzula zarejestrowana pod numerem 3178 w Rejestrze klauzul niedozwolonych Prezesa UOKiK.

- „W przypadku kredytu indeksowanego kursem waluty obcej kwota raty spłaty obliczona jest według kursu sprzedaży dewiz, obowiązującego w Banku na podstawie obowiązującej w Banku Tabeli Kursów Walut Obcych z dnia spłaty.”Wyrok Sądu Ochrony Konkurencji i Konsumenta z dnia 14 grudnia 2010 roku, sygn. akt XVII AmC 426/09 oraz wyrok Sądu Apelacyjnego w Warszawie z dnia 21 października 2011 roku, sygn. akt VI ACa 420/11. Klauzula zarejestrowana pod numerem 3179 w Rejestrze klauzul niedozwolonych Prezesa UOKiK.

b) mBank S.A.:

„Raty kapitałowo-odsetkowe oraz raty odsetkowe spłacane są w złotych po uprzednim ich przeliczeniu wg kursu sprzedaży CHF z tabeli kursowej BRE Banku S.A. obowiązującego na dzień spłaty z godziny 14:50.”

Wyroku Sądu Ochrony Konkurencji i Konsumenta z dnia 27 grudnia 2010 roku, sygn. akt XVII AmC 1531/09 oraz wyrok Sądu Apelacyjnego w Warszawie z dnia 7 maja 2013 roku, sygn. akt VI ACa 441/13. Klauzula zarejestrowana pod numerem 5743 w rejestrze klauzul niedozwolonych Prezesa UOKiK.

c) Bank BHP S.A.:

„Kredytobiorca zobowiązuje się dokonywać spłaty kredytu, w wysokościach i terminach podanych w Załączniku nr 1 do Umowy – kalendarzu spłat na rachunek Banku nr: (decyduje data wpływu na rachunek Banku), które będą zaliczane w następującej kolejności: należne opłaty i prowizje, odsetki umowne, kapitał kredytu i odsetki karne. Kwoty wskazane w kalendarzu spłat podane są w walucie kredytu. Spłaty dokonywane będą przez Kredytobiorcę w złotych, po uprzednim przeliczeniu spłaty wg kursu GE Money Banku S.A. (kursu Banku). Kurs Banku jest to średni kurs złotego w stosunku do waluty kredytu opublikowany w danym dniu w prasie przez NBP, powiększony o zmienną marżę kursową Banku, która w dniu udzielenia kredytu wynosi 0,06. Marża kursowa może ulegać zmianom i jest uzależniona od rozpiętości kursów kupna i sprzedaży waluty kredytu na rynku walutowym.”

Wyrok Sądu Ochrony Konkurencji i Konsumenta z dnia 3 sierpnia 2012 roku, sygn. akt XVII AmC 5344/11. Klauzula zarejestrowana pod numerem 5622 w Rejestrze klauzul niedozwolonych Prezesa UOKiK.

4. Czy mogę pozwać bank, jeżeli spłaciłem już kredyt?

Całkowita spłata kredytu nie przekreśla możliwości dochodzenia roszczeń od banku przez byłego już kredytobiorcę. W takich sytuacjach kredytobiorca może dalej ponosić zarzut nieważności rozliczonej umowy kredytu, a także zarzut niedozwolonego charakteru zawartych w niej postanowień. Jedyny warunek to dokonanie całkowitej spłaty kredytu nie dawniej niż 10 lat przed wytoczeniem powództwa.

5. Co z przedawnieniem roszczeń kredytobiorcy?

Ostatnio w mediach pojawiło się wiele poglądów, że „Frankowicze” mają tylko 10 lat na dochodzenia swoich roszczeń. Jest to na szczęście dalekie od prawdy. W zależności od przyjętego przez Sąd i Kancelarię wariantu do przedawnienia w ogóle nie doszło, lub ewentualnie przedawniła się tylko część wpłacanych przez Państwa świadczeń. W związku z tym, że „Frankowicze” stracili najwięcej na wzroście kursu CHF po 2009 roku, nawet jeśli doszło do częściowego przedawnienia, to w skali całego procesu jest ono bardzo nieznacznie.

Ponadto warto pamiętać, że przedawnienie nie dotyka też żadnych żądań na przyszłość, tj. unieważnienia umowy czy zaniechania klauzul indeksujących kwotę kredytu i rat do kursu waluty frank szwajcarski. Główna zaletą tego procesu jest nie tylko odzyskanie przez Państwa środków „w gotówce”, ale również brak konieczności spłacania zawyżonych rat w przyszłości.

6. Czy bank może wyciągnąć wobec mnie konsekwencje, jeżeli wystąpię z pozwem?

Absolutnie nie. Należy pamiętać, że mimo wytoczenia procesu sądowego, umowa kredytu nadal wiąże jej strony. Jeżeli zatem kredytobiorca realizuje obowiązki z niej wynikające, czyli spłaca raty w terminie, to bank nie ma prawa jej wypowiedzieć i uruchomić konsekwencji takiej decyzji (postawienie całego zobowiązania w stan wymagalności).

7. Czy mogę przestać płacić bankowi raty kapitałowo – odsetkowe wynikające z tzw. kredytu frankowego?

Wychodzimy z założenia, że prowadzenie procesu musi być przede wszystkim bezpieczne dla kredytobiorcy. W związku z tym nie rekomendujemy naszym Klientom rozwiązania polegającego na zaprzestaniu spłacania rat kapitałowo – odsetkowych. Taka decyzja niesie bowiem nieodwracalne konsekwencje. Niemniej, jeżeli kredytobiorca jest świadomy skutków swojej decyzji i wyraża na to zgodę, to służymy mu pomocą w przeprowadzeniu tej procedury.

8. Z jakimi kosztami sądowymi muszę się liczyć chcąc pozwać bank?

W sprawach dotyczących tzw. kredytów frankowych koszty sądowe to:

- opłata sądowa od pozwu: 1000 PLN,

- opłata sądowa od apelacji: 1000 PLN (w przypadku przegranej w I instancji i konieczności złożenia apelacji),

- zaliczka na wynagrodzenie biegłego: jej wysokość jest uzależniona od decyzji sądu, średnio kształtuje się między 500 PLN a 2000 PLN.

W przypadku wygrania sprawy, bank zwraca kredytobiorcy ww. kwoty w całości.

9. Zawarłem aneks i spłacam w CHF. Czy to ma jakieś znaczenie?

Regulowanie rat kapitałowo – odsetkowych bezpośrednio w walucie frank szwajcarski (CHF) na skutek zawarcia tzw. „aneksu antyspreadowego” w żadnym zakresie nie wpływa na ocenę zasadności roszczeń „Frankowicza”. W takiej sytuacji w postępowaniu sądowym kredytobiorca może żądać zwrotu od banku całości kwot wpłaconych bezpośrednio w walucie frank szwajcarski (CHF) jako uiszczonych bez podstawy prawnej.

10. Czy mogę pozwać bank, jeżeli wynajmowałem mieszkanie obciążone kredytem „frankowym”?

Jak najbardziej. Przy ocenie umowy tzw. Kredytu frankowego kluczowe są okoliczności istniejące w dacie jej zawarcia. Jeżeli zatem nieruchomość została kupiona na własne cele mieszkaniowe, a po jakimś czasie została wynajęta, to nie wpłynie to negatywnie na proces z bankiem. Tego rodzaju umowy były zawierane kilkanaście lat temu, w związku z tym całkowicie naturalnym jest, że „Frankowicze” zakładali czy też powiększali swoje rodziny i siłą rzeczy potrzebowali większych nieruchomości. Dotychczasowa, obciążona tzw. kredytem frankowym, z uwagi na nienaturalnie wysokie saldo zadłużenia, była de facto niesprzedawalna, stąd oczywistym rozwiązaniem była decyzja o jego wynajęciu.

11. Czy mogę pozwać bank, jeżeli w mieszkaniu obciążonym kredytem „frankowym” zarejestrowałem działalność gospodarczą?

Analogicznie jak wyżej, kluczowe jest, czy kredyt został zaciągnięty na własne cele mieszkaniowe. Jeżeli tak, to późniejsze zarejestrowanie w nieruchomości działalności gospodarczej nie będzie miało znaczenia przy ocenie roszczeń „Frankowicza”.

12. W którym sądzie będzie rozpoznawana moja sprawa?

Obowiązujące przepisy dopuszczają możliwość ustalenia sądu właściwego do rozpoznania sprawy z powództwa „Frankowicza” na kilka sposobów.

Zasadą jest pozwanie banku w miejscu jego siedziby, czyli praktycznie zawsze w Warszawie. W tym mieście swoją siedzibę mają prawie wszystkie banki z wyjątkiem:

- Credit Agricole Bank Polska S.A., który ma siedzibę we Wrocławiu,

- Bank BPH S.A., który siedzibę ma w Gdańsku,

- ING Bank Śląski S.A., który ma siedzibę w Katowicach.

Po ostatnich zmianach procedury cywilnej, które weszły w życie 7 listopada 2019 roku, „Frankowicze” uzyskali możliwość pozwana banku w swoim miejscu zamieszkania.

Obserwując prężnie rozwijające się orzecznictwo sądów w sprawach tzw. kredytów frankowych można jednak dojść do wniosku, że najlepszym ośrodkiem, w którym najlepiej pozwać bank, jest Warszawa. Nasza Kancelaria rekomenduje takie rozwiązanie, ponieważ warszawscy sędziowie są – zdaniem Kancelarii – najbardziej zorientowani w temacie tzw. kredytów frankowych.

13. Jak długo będzie trwał proces?

Co do zasady proces w I i II instancji łącznie może potrwać około 3 lat. Rekompensatą dla kredytobiorcy za czas oczekiwania na prawomocny wyrok są jednak odsetki ustawowe za czas opóźnienia w wysokości 7 % w skali roku.

14. Ile będzie rozpraw?

W postępowaniu sądowy dotyczącym tzw. kredytu frankowego z reguły odbywa się około 4 rozpraw – 3 w I instancji i 1 w II instancji. Czasami sprawa może zakończyć się szybciej, a czasami do wydania wyroku konieczne jest przeprowadzenie większej liczby rozpraw. Z naszego doświadczenia wynika, że maksymalnie odbywa się 6 rozpraw. Wszystko zależy od sposobu procedowania przez danego sędziego, a także od liczby wniosków dowodowych w postaci zeznań świadków zgłoszonych przez bank.

15. Czy muszę uczestniczyć w rozprawach?

„Frankowicz” jest zobowiązany do osobistego stawiennictwa na rozprawie tylko raz, kiedy zostanie przesłuchany w charakterze strony. Odbywa się to z reguły na koniec postępowania przed sądem I instancji. Niemniej warto uczestniczyć w rozprawach, aby oswoić się z sądem, zaobserwować sposób bycia danego sędziego czy pełnomocnika banku. Dzięki temu kredytobiorca będzie lepiej przygotowany do swojego przesłuchania.

16. Jakie pytania mogą zostać mi zadane w sądzie?

Pytania zadawane „Frankowiczowi” w sądzie dotyczą z reguły kilku zagadnień:

- Kwestie ogólne, m. in. wykształcenie w dacie zawarcia umowy kredytu, wykonywana działalność zawodowa, wcześniejsze doświadczenie z tego rodzaju kredytem, cel zaciągnięcia kredytu.

- Okoliczności związane z zawarciem umowy kredytu, m.in. kwestia korzystania z pomocy pośrednika kredytowego, badanie zdolności kredytowej, przebieg spotkań u pośrednika i w banku, procedura uzupełnienia i złożenia wniosku kredytowego, symulacje wysokości rat kredytu przy założeniu wzrostu kursu CHF, udostępnienie draftu umowy kredytu przed jej podpisaniem, udostępnienie kredytobiorcy informacji o metodzie ustalania kursu CHF.

- Możliwość negocjowania umowy kredytu, m.in. czy kredytobiorca miał możliwość negocjowania treści umowy kredytu, w tym postanowień umownych dotyczących przeliczenia kwoty kredytu i poszczególnych rat kapitałowo – odsetkowych po kursie CHF, możliwość negocjowania kursu CHF przy uruchomieniu kwoty kredytu.

- Ryzyko kursowe, m.in. jakie informacje w zakresie ryzyka kursowego były przekazane kredytobiorcy przy zawieraniu umowy kredytu, wpływ wysokości kursu CHF na wysokość zobowiązania kredytobiorcy względem banku, jak kredytobiorca rozumiał ryzyko kursowe.

Należy jednak pamiętać, że sytuacja każdego „Frankowicza” jest inna i należy ją badać w sposób zindywidualizowany.

17. Jak przygotować się do przesłuchania w sądzie?

Zdajemy sobie sprawę, że wystąpienie w sądzie jest bardzo stresujące dla każdego „Frankowicza”. W związku z tym należy się do niego dobrze przygotować. Podstawą jest z pewnością spotkanie ze swoim prawnikiem, który przygotuje nas do przesłuchanie i wskaże, czego możemy się spodziewać. Warto także wybrać się na rozprawę u sędziego, który rozpoznaje naszą sprawę. Dzięki temu będziemy wiedzieć, jak zachowuje się na sali sądowej i jakie pytania zadaje kredytobiorcom podczas przesłuchań.

18. Czy w procesie występują świadkowie?

Tak, w procesach sądowych dotyczących tzw. kredytów frankowych występują świadkowie. Są to co do zasady osoby powoływane przez bank spośród pracowników wyższego szczebla. Niejednokrotnie przesłuchiwani są także doradcy uczestniczący w zawarciu umowy kredytu danego klienta.

19. Jakie są możliwości podważenia umowy kredytu w sądzie?

Obecnie w orzecznictwie sądów wykształtowały się dwa warianty podważenia umowy tzw. kredytu frankowego: nieważność umowy kredytu i jej odfrankowienie.

Skutkiem prawnym stwierdzenia (ustalenia) przez sąd nieważności umowy kredytu jest uznanie jej za niebyłą, czyli nigdy nie zawartą. Dodatkową konsekwencją będzie upadek zabezpieczenia hipotecznego, które straci swoje oparcie w postaci umowy kredytu. Skutek ekonomiczny takiego rozstrzygnięcia polega natomiast na konieczności zwrotu przez strony świadczeń wzajemnych, co oznacza, że bank musi zwrócić kredytobiorcy wszystkie wpłacone przez niego z tytułu umowy kredytu środki pieniężne. Kredytobiorca natomiast będzie zobowiązany do oddania bankowi jedynie udostępnionej kwoty kredytu w PLN (kapitał) – pod warunkiem, że bank wystąpi z takim roszczeniem i nie zostanie ono uznane przez sąd za przedawnione.

Odfrankowienie kredytu polega natomiast na ustaleniu przez sąd, że klauzule umowne, na mocy których bank przeliczał kwotę kredytu oraz poszczególne raty według kursu CHF ustalanego jednostronnie, nie wiążą kredytobiorcy. Skutkiem prawnym takiego rozstrzygnięcia jest przekształcenie kredytu w kredyt złotowy oprocentowany LIBOR-em oraz marżą banku. Skutek ekonomiczny w tym przypadku polega zaś na zasądzeniu od banku na rzecz kredytobiorcy nadpłat powstałych w wyniku stosowania klauzul abuzywnych, jak również dalsza spłata kredytu bez odniesienia do kursu CHF. W tym wariancie mamy zatem do czynienia z taką sytuacją, w której kredyt jest od początku kredytem złotowym, ale oprocentowanym LIBOR-em i marżą banku.

20. Nieważność czy odfrankowienie? Co lepsze?

Na to pytanie odpowiedzi udzieli sąd w wyroku kończącym postępowanie sądowe. Generalnie, w celu maksymalnego zabezpieczenia interesów kredytobiorcy, konieczne jest sformułowanie w pozwie roszczeń dotyczących zarówno zarzutu nieważności, jak i abuzywności klauzul umownych. Nie wiadomo bowiem, do którego sędziego trafi dana sprawa i w którym kierunku ostatecznie ukształtuje się linia orzecznicza sądów. Nie ulega natomiast wątpliwości, że oba warianty są korzystne dla „Frankowicza” i wywalczenie któregokolwiek z nich zdecydowanie poprawi aktualną sytuację kredytobiorcy.

21. Jak wygląda rozliczenie przy stwierdzeniu przez sąd nieważności mojej umowy kredytu?

Jeżeli sąd stwierdzi nieważność umowy kredytu, to powinien zasądzić na rzecz kredytobiorcy wszystkie wpłacone przez niego do banku środki pieniężne wraz z ustawowymi odsetkami za czas opóźnienia. Należy jednak pamiętać, że na bazie spraw dotyczących tzw. kredytów frankowych powstały dwie możliwe ścieżki dokonania rozliczeń, określane mianem tzw. teorii salda i tzw. teorii dwóch kondykcji. W obu przypadkach rozstrzygnięcie jest korzystne dla kredytobiorcy, albowiem sąd stwierdza nieważność umowy kredytu, przy czym skutki rozstrzygnięcia – w zależności od przyjętej przez sąd teorii – są odmienne.

22. Czym się różni teoria salda od teorii dwóch kondykcji?

W ramach tzw. teorii dwóch kondykcji dochodzi do rozliczenia roszczeń pomiędzy stronami umowy, czyli pomiędzy kredytobiorcą i bankiem. Jeżeli „Frankowicz” jest podmiotem inicjującym proces, to sąd stwierdzając nieważność umowy kredytu, zasądza na jego rzecz zwrot wszystkich świadczeń wpłaconych do banku z tytułu kredytu, niezależnie od tego, ile kredytobiorca na przestrzeni lat już spłacił. Przykładowo, jeżeli kredytobiorca uzyskał kredyt w kwocie 500.000,00 PLN, a dotychczas wpłacił do banku z tego tytułu kwotę 400.000,00 PLN, to sąd stosując teorię dwóch kondykcji zasądzi na jego rzecz dochodzoną kwotę w wysokości 400.000,00 PLN. W takim przypadku sąd nie zajmuje się kwestią ewentualnych zobowiązań kredytobiorcy względem banku, ponieważ tego rodzaju rozważania nie stanowią przedmiotu tego postępowania. Mówimy tutaj o kwestii kapitału, który kredytobiorca zaciągnął – czyli w skrócie sąd nie zajmuje się tym, czy „Frankowicz” powinien zwrócić bankowi 500.000 PLN, czy też nie. Tej kwoty bank może dochodzić od kredytobiorcy w innym postępowaniu.

Odmiennie do kwestii wzajemnych rozliczeń podchodzą natomiast zwolennicy tzw. teorii salda. Uznają oni, że kredytobiorca ma roszczenie do banku z tytułu nieważnej umowy kredytu tylko wtedy, jeżeli suma jego świadczeń na rzecz banku przewyższyła kwotę udostępnionego mu kredytu. Jeżeli zatem bank udostępnił kredytobiorcy kredyt w kwocie 500.000,00 PLN, a kredytobiorca do momentu wyrokowania wpłacił do banku łącznie 400.000,00 PLN (odsetek, kapitału, prowizji i innych opłat związanych z kredytem), to sąd stosując tę teorię uznaje umowę kredytu za nieważną, ale oddala powództwo kredytobiorcy o zapłatę, uznając, że jest on winien jeszcze bankowi 100.000,00 PLN.

23. Jak wygląda rozliczenie przy odfrankowieniu umowy kredytu?

W przypadku odfrankowienia umowy kredytu, czyli usunięcia z niej niedozwolonych postanowień umownych odnoszących się do przeliczenia kwoty kredytu i poszczególnych rat po kursie CHF ustalanym jednostronnie przez bank, sąd zasądzi na rzecz kredytobiorcy zwrot nadpłaty wynikającej ze stosowania przez bank tych postanowień. Kwota ta zostanie zasądzona wraz z ustawowymi odsetkami za czas opóźnienia.

24. Czy mogę spłacić kredyt w trakcie procesu?

Jak najbardziej, niemniej należy to zrobić w porozumieniu z prawnikiem prowadzącym sprawę.

25. Czy mogę sprzedać nieruchomość w trakcie procesu?

Tak, kredytobiorca może sprzedać nieruchomość nabytą za tzw. kredyt frankowy. Należy pamiętać, że prawo własności nieruchomości jest niezależne od kredytu. Można zatem być stroną umowy kredytu, a nie być już właścicielem nieruchomości, która za ten kredyt została kupiona.

26. Studium przypadku, czyli co mogę zyskać w procesie sądowym.

Parametry kredytu:

- Kwota kredytu: 400.000,00 PLN,

- Data zawarcia umowy kredytu: sierpień 2008 roku,

- Okres kredytowania: 360 miesięcy,

- Rodzaj rat: raty równe (annuitetowe),

- Marża: 1,2 %.,

- Suma dotychczasowych spłat: około 330.000,00 PLN,

- Kwota pozostająca do spłaty: około 535.000,00 PLN.

* poniższe dane są aktualne na marzec 2020 roku.

Wariant I – nieważność umowy tzw. kredytu frankowego:

W przypadku ustalenia przez sąd nieważności umowy kredytu kredytobiorca musi zwrócić bankowi jedynie udostępnioną kwotę kredytu, czyli w tym przypadku 400.000,00 PLN, oczywiście z potrąceniem tego, co już zapłacił. W związku z tym na dzień dzisiejszy kredytobiorca byłby zobowiązany do zwrotu na Państwa rzecz banku kwoty ok. 70.000,00 PLN. Obecnie spłacił bowiem

ok. 330.000,00 PLN, a więc o 70.000,00 PLN mniej niż wynosiła kwota kredytu. Przy założeniu, że proces zakończy się prawomocnie za 3 lata, a kredytobiorca przez cały czas będzie płacił raty, to wówczas bank będzie zobowiązany do zwrotu na rzecz kredytobiorcy ok. 17.000,00 PLN. Suma spłat wyniesie wówczas ok. 417.000,00 PLN, czyli o 17.000,00 PLN więcej niż kwota kredytu.

Wariant II – odfrankowienie umowy tzw. kredytu frankowego:

W dniu dzisiejszym do zwrotu z tytułu nadpłat kredytobiorca otrzymałaby kwotę ok. 144.000,00 PLN, natomiast saldo zadłużenia zmniejszyłoby się na przyszłość o ok. 265.000,00 PLN. Łącznie przy tym wariancie jest zatem do zyskania kwota 409.000,00 PLN. Za 3 lata kwota do odzyskania z tytułu nadpłat wynosiłaby ok. 187.000,00 PLN.

Kontakt

02 - 511 Warszawa

poniedziałek - piątek

PZ Adwokaci

Formularz kontaktowy

Potrzebujesz pomocy lub bezpłatnej analizy

Twojej umowy kredytu lub pożyczki?

Skorzystaj z poniższego formularza.